Dolarización y Convertibilidad con el Real: ¿Qué dice la experiencia de 1999?

En otro post hice referencia a una de las objeciones más típicas a una dolarización: que le quita a la política económica un mecanismo para amortiguar los shocks del tipo de cambio real. Recientemente, el diputado Martín Tetaz (Juntos por el Cambio) propuso implementar de inmediato un esquema convertibilidad con el real. Según Tetaz, uno de los argumentos a favor de su plan es que bajo una dolarización quedaríamos expuestos a sufrir el pleno impacto de una apreciación del tipo de cambio real como la de principios de 1999, cuando Brasil devaluó su moneda. Supuestamente, la incapacidad de la economía argentina de adaptarse a esta situación provocó una recesión brutal y el fin de la convertibilidad. Se trata de una mirada simplista y errónea del impacto de la devaluación brasileña sobre a) la economía argentina durante 1999-2001, b) el fin de la convertibilidad, y c) de lo que implicaría una dolarización.

En primer lugar, y al igual que otros analistas, Tetaz exagera el impacto recesivo de la devaluación del real e ignora una variedad de otros factores que a partir de 2000 contribuyeron a la desaceleración de la economía argentina, por ejemplo, el aumento de impuestos anunciado a principios de 2000, la crisis política provocada por la renuncia de Chacho Álvarez en noviembre de ese año, los cambios al régimen de convertibilidad durante la primera mitad de 2001, la ruptura entre Alfonsín y De la Rúa y un contexto externo crecientemente desfavorable luego del ataque terrorista a las Torres Gemelas en septiembre de 2001. No hay duda de que la devalución del real tuvo un impacto negativo sobre la actividad económica pero no fue el factor decisivo que selló la suerte de la Convertibilidad.

El problema fundamental de la Convertibilidad fue la incontinencia fiscal a nivel nacional y provincial que a partir de 1996 terminó contaminando a todo el sector financiero. Como han explicado Gerardo Della Paolera y Alan Taylor, esta versión de gaucho banking hacía inevitable que en un escenario de falta de sustentabilidad fiscal se generara una corrida de depósitos y una crisis externa. En Dolarización: Una solución para la Argentina proponemos una interpretación más completa de lo que sucedió en 2001 y 2002.

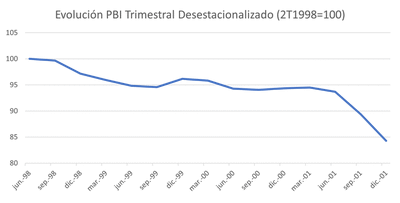

Las cifras de PBI Trimestral desestacionalizado muestran que a fines de 1999 la economía había logrado resistir la devaluación del real relativamente bien y comenzaba a recuperarse. Esta recuperación fue abortada a principios de 2000 por la suba de los impuestos anunciada por el gobierno de De la Rúa. Esto se puede ver fácilmente en el gráfico siguiente que muestra la evolución del PBI trimestral entre 1999 y 2001.

Esta conclusión es reforzada por la evolución del Estimador Mensual Industrial publicado por el INDEC, que muestra una notable recuperación entre febrero y diciembre de 1999 (9% punta contra punta) y una caída, también pronunciada, a partir de ese mes (10% entre diciembre de 1999 y noviembre de 2000).

De hecho, las caídas del EMI durante 1999 no fueron particularmente pronunciadas desde el punto de vista estadístico. Este índice se publica desde enero de 1994. Entre esta fecha y diciembre de 1999, la caída mensual más pronunciada fue en febrero de 1994 (-15,4%). En diciembre de 1999 el EMI se encontraba por encima del promedio de 1998.

Por otro lado, si observamos que pasó con la actividad de la construcción (medida por el ISAC), que refleja en parte la evolución del sector de bienes no transables, resulta también evidente que la devaluación del real tampoco tuvo demasiado impacto, al menos en términos relativos. En mayo de 1999, el ISAC desestacionalizado se encontraba sólo un 1% por debajo del máximo alcanzado en marzo de 1998. Como se puede apreciar en el gráfico siguiente (el año 1999 está griseado), el derrumbe de la actividad se produjo a partir del año 2000 y especialmente en 2001.

Es decir, que la supuesta incapacidad de la economía argentina bajo la Convertibilidad de resistir el embate de la devaluación del real ha sido exagerado. Como hemos explicado con Nicolás Cachanosky en el libro “Dolarización: Una solución para la Argentina”, su ocaso y la magnitud de la debacle de 2002 se debieron fundamentalmente a otras causas (algunas de las cuales mencioné más arriba).

Por otro lado, hay que tener en cuenta que, en términos históricos, lo que sucedió en enero y febrero de 1999 con el tipo de cambio real fue un outlier estadístico. Las series que publica el BCRA desde 1997 muestran que una variación mensual de -10,2% (es decir, una apreciación), como la de febrero de 1999 es estadísticamente muy improbable.

Si para defender un esquema de convertibilidad con el real, argumentamos que un evento como el de enero-febrero de 1999 es muy probable, mejor razón entonces para rechazar tal esquema, ya que la moneda brasileña perdió prácticamente la mitad de su valor en sólo dos meses. Justamente lo que necesita la Argentina es una moneda estable y no cambiar la inestabilidad local por la de nuestros vecinos. Por otro lado, si descartamos que bajo la gestión del Banco Central de Brasil actual (o esperable en el futuro) tal evento es improbable, tampoco hay razón para atarse al real. Mejor atarse al dólar (a pesar de que la calidad de su política monetaria en los últimos dos años deja mucho que desear), ya que es una moneda fuerte que han elegido los argentinos para ahorrar y con la que tanto el sector público como privado se financian a largo plazo.

Hay otro factor que olvidan quienes insisten con la teoría de la incapacidad de la economía argentina a adaptarse a shocks del tipo de cambio real: el efecto de la volatilidad del tipo de cambio real sobre los niveles de inversión y productividad de la economía. En otras palabras, para la asignación eficiente de recursos productivos de la economía no sólo importa el nivel del tipo de cambio sino también su volatilidad.

Atarse a la volatilidad del real brasileño no implica una mejora significativa sobre el peso argentino, ya que la volatilidad promedio desde 2000 ha sido prácticamente la misma para ambas monedas. En contraste, en los últimos 22 años la volatilidad del tipo de cambio real de Ecuador ha sido prácticamente la misma que la de Estados Unidos y un tercio de la de la Argentina y Brasil.

Otra confusión que es necesario desterrar es que una convertibilidad con el dólar y una dolarización son equivalentes. No lo son, ni monetariamente, ni financieramente, ni institucionalmente. Una de las consecuencias más importantes de la dolarización es la eliminación del descalce cambiario del estado y del sistema bancario, que en la Argentina ha sido fuente permanente de inestabilidad macroeconómica. En el caso de la Convertibilidad el descalce cambiario ató la suerte la convertibilidad externa a la de la convertibilidad interna (ver Della Paolera y Taylor sobre esta cuestión).

Por esta razón es necesario plantear una profunda reforma bancaria si se avanzara con la dolarización. Como señalamos en otro post, esta reforma debe guiarse por ciertos principios básicos: 1) liberar al sistema bancario de su relación simbiótica con el financiamiento del déficit fiscal y darle los incentivos para que canalice los ahorros de la sociedad al sector privado productivo, 2) “blindar” las reservas bancarias para que no puedan ser utilizadas para financiar el déficit, 3) no “romper” el sistema bancario con reformas a la Simons, 4) minimizar el riesgo de corridas de depósitos, 5) minimizar el riesgo de crisis sistémicas, y, por último, y quizás más importante, 6) minimizar el riesgo de una pesificación compulsiva. En Dolarización: Una solución para la Argentina proponemos una manera de alcanzar todos estos objetivos.

Probablemente si se hubiera dolarizado la economía en 1999 o 2000 la situación actual de la economía argentina sería muy distinta: menor pobreza, mayor crecimiento económico y mayor integración al mundo. Perdimos esa oportunidad ideal para hacerlo, pero nunca es tarde. Como ejercicio contrafactico, podemos plantearnos que hubiera pasado con el TCR si la Argentina hubiera dolarizado en 2001. Como se puede observar, la volatilidad hubiera sido mucho menor. Curiosamente, entre 2011 y 2015 el TCR observado y el simulado no hubieran sido muy distintos.