¿El pasado nos condena?

Décadas de populismo irresponsable y defaults recurrentes le imponen un enorme costo a la sociedad argentina. Las políticas del gobierno han logrado reducir este costo pero persiste el escepticismo.

For an English version click here

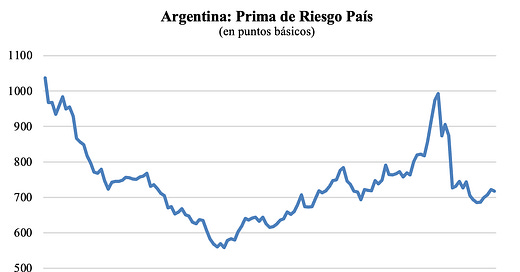

Después de tocar un mínimo de 559 puntos básicos el 9 de enero de 2025, la prima de riesgo país (PRP) de la Argentina medida por el EMBI+ retomó una senda alcista, llegando a casi 1.000 puntos básicos a principios de abril durante la “semana negra” que provocó el anuncio de Trump de una nueva política arancelaria para Estados Unidos. Aunque cayó fuertemente desde entonces, los niveles actuales son similares a los alcanzados a principios de noviembre de 2024 y, antes de eso, vistos por última vez en marzo de 2019. Objetivamente, los fundamentos macro de abril de 2025 son más sólidos que en 2017, y, sin embargo, la PRP es 300 puntos básicos más alta.

Junto con el tipo de cambio, la PRP es el barómetro más relevante para evaluar la credibilidad de la política económica del gobierno. Y, lo que es aún más importante, permite además evaluar su sustentabilidad financiera. ¿Por qué? En los próximos cinco años, la Argentina enfrenta vencimientos de capital e intereses de su deuda en moneda extranjera por aproximadamente US$100.000 millones. Sería imposible para cualquier gobierno pagar toda esta deuda a su vencimiento. Los soberanos no pagan sus deudas al vencimiento, sino que las renuevan (“rollean” al decir del anglificado mercado local). Pero la deuda se puede renovar solamente si el mercado es receptivo. Y en términos prácticos esto no ocurrirá a menos que la PRP caiga por debajo de 450 puntos básicos, de manera tal que el cupón no exceda 9% (aunque la República Argentina lo hizo entre 1996 y 2001 no es recomendable para un soberano “imprimir” cupones de dos dígitos en sus bonos a largo plazo).

En términos muy simples, esto significa que si la PRP no retoma la trayectoria descendente que tuvo hasta mediados de enero, la Argentina enfrentará un serio problema. Y no es por culpa del gobierno, que ha mantenido a rajatabla la disciplina fiscal, sino que es consecuencia de haber hecho mal las cosas durante décadas. Cuando se trata de la credibilidad, en la Argentina, tu pasado te condena, casi como en aquella novela de Corín Tellado.

Podemos estimar hasta qué punto el gobierno ha hecho las cosas bien con un simple modelo econométrico que explica la PRP para los países de América Latina como función de ciertas variables macro proyectadas para 2025 por el FMI en la última edición del World Economic Outlook. Estas variables macro son: la tasa de crecimiento del PBI, el nivel de deuda pública sobre PBI, la tasa de inflación, el nivel de gasto público, el resultado fiscal primario y el saldo de de la cuenta corriente. Además, incluí una variable histórica: el promedio de la PRP de los últimos diez años.

Obviamente, hay otros factores que influyen sobre la PRP. Sin ir más lejos, el reciente anuncio del aumento de tarifas de Trump provocó un aumento de 50 puntos básicos en la PRP promedio de América Latina. Pero si nos abstraemos de estos shocks aleatorios e impredecibles, el modelo es consistente con la teoría. El modelo fue estimado con datos para quince países de América Latina (excluyendo a la Argentina y Venezuela) que han emitido bonos soberanos.

A pesar de sus obvias limitaciones, el modelo nos dice algo muy importante: cuando se trata de la PRP, en América Latina, el pasado es casi más importante que el futuro. La variable con mayor poder explicativo es la PRP promedio de los últimos diez años. Por si sola esta variable explica casi 60% de la variación total de la PRP actual. Para el 40% restante, la variable con mayor poder explicativo es el resultado fiscal primario esperado como % del PBI. Conjuntamente, ambas variables explican 95% de la variación de la PRP. El resto de las variables no son estadísticamente significativas.

Si aplicamos los parámetros estimados a los datos de la Argentina, el modelo predice una PRP de 1319 puntos básicos, es decir casi 600 puntos básicos por encima de su nivel actual. Esto significa que, a pesar de una larga historia de defaults e indisciplina fiscal, el mercado valora enormemente el esfuerzo fiscal que está haciendo el gobierno de Javier Milei. La otra predicción relevante de este modelo muy simplificado es que si la PRP promedio de los últimos diez años de la Argentina fuera igual a la de los quince países incluidos en la muestra (386 puntos básicos), su PRP actual sería 143 puntos básicos. Es decir, estaría 570 puntos básicos por debajo del nivel alcanzado el 1 de mayo. La diferencia entre 1319 y 143 es el costo que la Argentina debe pagar por ser un defaulteador serial. El gobierno ha logrado reducir este costo a la mitad.

En junio de 2014 escribí un artículo titulado “Lecciones de Game of Thrones para la Argentina” en el cuál argumentaba que la decisión del gobierno kirchnerista de repudiar los fallos del juez Thomas Griesa impondrían un altísimo costo para la Argentina. Once años después seguimos pagando los costos de tergiversar las estadísticas oficiales para no pagar los GDP warrants, de no cumplir las sentencias judiciales, de declarar un default en 2020 y restructurar mal la deuda, de cepos interminables y de políticas irresponsables.

Como decía el premio Nobel de Economía Finn Kydland, cuando un país pierde la credibilidad es muy difícil recuperarla, ya que requiere disciplina durante mucho tiempo, lo cual es un desafío para democracias jóvenes con frustraciones añejas. Pero entonces ¿si el gobierno no puede modificar el pasado estamos condenados? No necesariamente. En primer lugar, un sólido éxito electoral demostraría que no sólo la política económica es diferente, sino que la sociedad argentina ha cambiado.

Otra manera de neutralizar el pasado es con un cambio de régimen con baja probabilidad de reversión. Lo cual nos lleva inevitablemente al debate sobre la dolarización. En países normales, el tipo de cambio es una variable que refleja los fundamentos macroeconómicos. En la Argentina, dada su larga historia de alternancia entre regímenes económicos populistas y no populistas, también refleja la situación política. Para ser más preciso, refleja la sustentabilidad electoral de un régimen de política económica. Lo primero que hay que entender es que el tipo de cambio real bajo un régimen populista es significativamente más alto que el de un régimen no populista. Bajo estos últimos el peso tiende a apreciarse, pero si los agentes económicos perciben que un régimen no es sustentable políticamente, se produce un overshooting del tipo de cambio. En los próximos meses podremos verificar la validez de esta hipótesis.

El escepticismo respecto a la sustentabilidad política del cambio que propone el gobierno es lo que explica que la PRP se resista a caer. Como ya señalé más arriba, este escepticismo se desvanecerá, en parte, si los resultados de las elecciones de mayo, septiembre y octubre son favorables al gobierno.

En realidad, el debate sobre la dolarización es un debate entre optimistas y pesimistas. Los optimistas creen que esta vez es diferente, y qué, gracias a las políticas del gobierno, podremos finalmente romper el perverso círculo de ilusión y desencanto de las últimas ocho décadas. Los pesimistas vemos que esta vez es muy diferente en lo que respecta a la política económica del gobierno, que celebramos y apoyamos con entusiasmo. Sin embargo, creemos que la sociedad argentina sigue siendo básicamente la misma que hasta hace unos pocos años atrás. El peronismo no desapareció y, pese a grandes avances en la llamada “batalla cultural”, la amenaza del populismo no ha desaparecido. La pregunta clave es: bajo la adopción de cuál de estos supuestos el costo de equivocarse es más bajo para la sociedad.

En conclusión, la credibilidad de un régimen de política económica depende de su probabilidad de reversión. En un país como la Argentina en el que los cambios de régimen son abruptos y recurrentes esta probabilidad tiende a ser relativamente alta, lo cual contribuye a restarle credibilidad a cualquier política económica. Para reducirla rápidamente es necesario adoptar un régimen con baja probabilidad (alto costo) de reversión. Una dolarización oficial es el único disponible. Probamos con la Convertibilidad y los políticos encontraron la manera de revertirla. Este gobierno no va a durar ad eternum, y si el populismo vuelve al poder, la emisión monetaria volverá a ser lo que ha sido desde 1945. Las consecuencias ya las conocemos: inflación y estancamiento. Dada la excelente relación bilateral con Estados Unidos y la credibilidad fiscal alcanzada por el gobierno, estamos ante una oportunidad única para implementar una dolarización oficial.

Este artículo es la síntesis perfecta de la realidad argentina. Al gobierno actual se lo votó para que dolarice, prometió la dolarización y es urgente que la concrete. El "escándalo" libra pone en evidencia que el populismo está agazapado, esperando para volver a las andanzas. La grandeza de Milei se verificará recién cuando cumpla lo prometido y conduzca un cambio perdurable, que sea independiente de su presencia. Imploramos un gesto de Grandeza al señor Milei.