¿Qué falta para dolarizar la economía argentina?

Según Francisco Zalles aunque una reestructuración a largo plazo de las deudas del gobierno argentino y los pasivos financieros del BCRA sería deseable antes de dolarizar, no es condición necesaria.

Los escépticos en Argentina temen que se abrumaría el stock existente de dólares al dolarizar. En consecuencia, se necesitan condiciones más favorables antes de poder dolarizar la economía. Este argumento se basa en la noción que la dolarización bajaría la confianza en el sistema cambiario en vez de afianzarla. Asume que, una vez que desaparezcan los pesos, la demanda de efectivo aumentaría significativamente. También supone que no entrarán suficientes dólares en la economía para compensar esta repentina monetización de los pasivos. Según ellos hay una alta demanda inelástica de dólares y, bajo estas condiciones la dolarización carece de credibilidad, con lo cual se incrementaría la demanda de dólares en una economía ya sedienta de dólares.

Los que hemos vivido experiencias de dolarización (como Hanke y Zalles) sostenemos que la dolarización sacia esta sed de inmediato. No solo eso, sino que eliminar el tipo de cambio resulta en importantes entradas de dólares que actualmente están en los hogares y fuera del sistema bancario. Esta es la experiencia vivida en Ecuador, Montenegro y Zimbabue.

No hay duda de que una reestructuración a largo plazo de las deudas de Argentina y pasivos del Banco Central de la República Argentina (BCRA) sería una condición maravillosa antes intentar un cambio de régimen monetario, pero no es una condición necesaria para dolarizar. Para dolarizar una economía solo se necesita la sustitución de moneda local por una moneda extranjera. La mayor parte de este reemplazo se realiza como un cambio en la unidad de cuenta, es decir, se hace literalmente de un plumazo. El restante es el stock de pesos en circulación, el cual es el único pasivo que requiere un intercambio físico. En consecuencia, la única condición necesaria para dolarizar una economía es la sustitución de todos los pesos en circulación por dólares y la aceptación del dólar como nueva unidad de cuenta a un tipo de cambio determinado.

Esta posición es técnicamente correcta, pero criticada como imprudente por algunos. Muchos argumentan que no hay suficientes dólares para respaldar flujos futuros y obligaciones del BCRA. Insisten en tener cobertura de reservas para una mayoría de los pasivos del BCRA antes de proceder. Dentro de las preocupaciones se destaca el "Swap Chino" como uno de los principales rubros que incide importantemente en los cálculos de reservas netas negativas. En contraste, Hanke y Zalles sostienen que las reservas netas negativas son irrelevantes para la dolarización, como lo demuestra la experiencia ecuatoriana.

El “Swap Chino” es la proverbial “espada de Damócles” a la que apuntan los escépticos de la dolarización en Argentina. Se basa en la presunción que el Banco Central de China (PBoC) podría solicitar pago inmediato de la totalidad de su línea de swap de US$ 18 mil millones, revirtiendo abruptamente un acuerdo que se ha renovado tres veces en más de diez años. No hay razón para sospechar que esto sucedería excepto como un movimiento diplomático de represalia, que presumiblemente también podría resolverse con diplomacia. Al fin y al cabo, cualquier acreedor que imponga una condición de repago inmediata de esa magnitud debe haber sopesado el riesgo de empujar a su deudor a la insolvencia. La posibilidad de incumplimiento debería actuar como un elemento disuasorio a que China proceda a exigir el repago inmediato del swap. Así mismo, las cláusulas de incumplimiento cruzadas con el FMI proporcionan un fuerte elemento disuasorio para que la Argentina no declare un default, pero también actúan como incentivo para que el FMI ayude a Argentina a evitar el default con China, especialmente si las razones del requerimiento por parte del PBoC son ideológicas o políticas.

Otra fuente de riesgo percibida es la demanda de dólares de los importadores que no han pagado a sus acreedores en el extranjero. Es de esperar que las importaciones se realicen a través de líneas de crédito entre bancos argentinos y sus bancos corresponsales en el exterior. Por lo tanto, esta obligación ya está en el sistema bancario y se encuentra en los balances de los bancos privados. Aunque se han dado pasos positivos para reducir este problema a través de la emisión de los BOPREAL, este complicado instrumento denominado en dólares tiene una emisión total de US$5.000 millones. Es una pequeña fracción del total estimado en US$60.000 millones, por lo que cabe preguntarse su utilidad. ¿Se necesitan entonces acumular más de 60 mil millones de dólares en las reservas para poder considerar una dolarización?

Contabilizar solamente los dólares requeridos para importar sin tomar en cuenta las entradas de divisas producto de las exportaciones exagera la demanda de dólares desmesuradamente. Un gran ejemplo de la naturaleza dinámica de la balanza de pagos es Toyota, una empresa Argentina que exporta más de lo que importa, dejando una ganancia neta positiva en divisas. La demanda de dólares de Toyota es transitoria mientras convierte sus importaciones en productos de exportación. Mientas transforma las importaciones emplea y brinda capital a la economía argentina. Como si fuera poco, al final regresan más dólares de los que se necesitaron para importar.

Las empresas como Toyota –y el libre intercambio de bienes– multiplican los dólares de la economía argentina. Por eso, la desregulación es la parte que Milei astutamente preservó en el cálculo político con el Congreso sobre la Ley Omnibus. Tuvo que priorizar estos cambios sobre los ajustes fiscales –que también son necesarios, pero no son imprescindibles para que empiece la microeconomía a reactivarse. En resumen, Milei le apuesta a la economía austriaca, la misma escuela que se enfrentó exitosamente a las ideas de Krugman y el FMI en el Ecuador en los años previos a la dolarización. Con el éxito de Argentina ya serán dos éxitos austriacos que demuestran el camino a la plenitud y desnudan a los fabricantes de miseria.

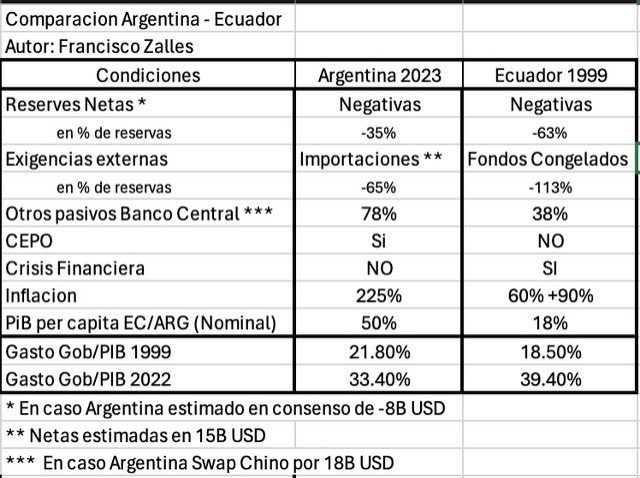

Por último, a los escépticos les preocupan los Pases y otros pasivos remunerados que son substancialmente mayores que las reservas brutas. Según esta línea de pensamiento, no existe una tasa de interés que satisfaga el apetito por los dólares físicos. Esto supone que los pesos invertidos a corto plazo en el BCRA son "cautivos”. La suposición es que muchos de estos Pases están en manos de agentes con demanda inelástica de dólares, pero que no han recurrido a las opciones de cambio existentes (como el cambio con liquidación) para saciar su apetito. Como dato corolario, en Ecuador, el Banco Central del Ecuador (BCE) también emitía bonos de corto plazo emitidos en moneda local y al momento de dolarizar eran equivalentes al 38% de las reservas internacionales.

Al igual que en Argentina, en Ecuador se cuestionó la viabilidad de la dolarización debido a la noción de que nunca habría suficientes dólares para satisfacer una demanda reprimida. Al momento de dolarizar, el sistema bancario tenía 31% de los depósitos congelados como producto del reciente feriado bancario y congelamiento. Esto equivalía al 113% de las reservas internacionales brutas del BCE. Además, las reservas internacionales netas eran negativas. Es difícil imaginar una crisis de confianza en el sector bancario peor que la existente luego de una confiscación de ahorros. Al igual que en la Argentina hoy, una de las mayores preocupaciones de las autoridades en ese momento era la inelasticidad de la demanda reprimida de los depósitos congelados. Al descongelar los depósitos, estos se utilizarían para comprar dólares y abrumarían las reservas del BCE.

La realidad fue otra, al convertirlos a dólares las preferencias de liquidez cambiaron ya que se sació la sed infinita de dólares. Este resultado era contrario de lo que pensaba el FMI y las autoridades monetarias y en especial los seguidores de Krugman. Los depósitos en los bancos empezaron a crecer inmediatamente y se lograron descongelar el 60% de los depósitos congelados mientras los depósitos subían.

Abajo un cuadro que compara las condiciones actuales de la Argentina con las condiciones en el Ecuador al momento de la dolarización. Se destacan las similitudes y la falta de condiciones consideradas necesarias para dolarizar por muchos escépticos.

Además de desestimar a los ingresos por exportaciones como fuente de dólares, los críticos no cuentan los casi US$ 250.000 millones que tienen los argentinos fuera del sistema bancario local. El escenario apocalíptico que plantean asume que la demanda de dólares es inelástica y está artificialmente reprimida. Según ellos, el anuncio de dolarización conllevaría mayor inseguridad y no menos, por lo que estos dólares no entrarían a la economía.

El caso ecuatoriano demuestra lo contrario. La gente no desea el peso pero ama al dólar. Una vez que se les entrega dólares (de un plumazo) la sed de dólares se sacia, y el dinero regresa del colchón a los bancos. Lejos de ahuyentar dólares estos inmediatamente empiezan a regresar a los bancos. En Ecuador, los depósitos bancarios aumentaron tanto en el primer año que aunque las reservas internacionales se consumían al reemplazar todos los sucres en circulación, estas seguían subiendo hasta aumentar un 35%. La dolarización trajo confianza al sistema, y no al revés. Al bajar las preferencias de efectivo se reactivó el sector privado incrementado la demanda de dinero con tasas de interés a la baja y plazos de créditos al alza. Hoy es posible sacar un prestamos hipotecario hasta 20 años en el sector privado y hasta 25 años en bancos del sector público.

La implementación de la dolarización en Ecuador fue caótica y resultó en una depreciación masiva e innecesaria, sin embargo, funcionó. Las tasas interbancarias bajaron inmediatamente del 151% al 25% y los intereses de los pasivos del BCE se redujeron del 91% al 9%. En un mes, las tasas de interés de los préstamos corporativos cayeron del 73% al 16%. Los depósitos bancarios crecieron 26% durante 2000 y hasta el 2005 habían crecido un asombroso 128%.

Hasta el momento el gobierno ha optado por demorar la dolarización hasta tener condiciones más favorables como la acumulación de reservas en el BCRA, y reducción del déficit.¿Cuáles son las condiciones necesarias para proceder a dolarizar y cómo se miden? ¿Cuál es la medición que nos permita decir que hemos llegado al objetivo propuesto de dolarizar la economía? Sobre esto no hemos recibido señales claras. Esta incertidumbre se refleja en la tasa de cambio libre que se aleja de la oficial. Mientras no tienda a converger hacia la tasa oficial –no solo bajar la diferencia absoluto sino que el libre se mueva en dirección al oficial– el mercado no le apuesta a la dolarización al tipo de cambio oficial, augurando una devaluación antes del cambio.

¿Cuál es el costo de oportunidad de no dolarizar hoy? ¿Hasta qué punto es conveniente demorar la dolarización? El “trade off” está entre mayor certidumbre al momento de dolarizar, y la disminuida capacidad de hacer cálculo económico para el sector privado debido a la falta de estabilidad y tasas nominales altas. La experiencia ecuatoriana y la teoría económica apoyan la tesis que no se necesita mayor certidumbre para proceder y que los efectos inmediatos son positivos, por lo que demorar la decisión solamente aumenta innecesariamente la pérdida en la economía. Es de esperar que con las cosechas de soja en abril y mayo se acumulen reservas y mejore la situación fiscal. ¿Será entonces en mayo que veamos finalmente una Argentina dolarizada? Queda por ver.

Excelente

Varias de las imágenes en esta nota dicen "imagen no disponible". Por favor corrijanlo cuando puedan.