Dolarización: ¿Cuántos dólares faltan?

Los detractores de la dolarización insisten con un escenario apocalíptico que no se sustenta ni en la teoría ni en la evidencia.

El 28 de diciembre de 1999, Abelardo Pachano, un respetado economista ecuatoriano que había ocupado la gerencia general del Banco Central del Ecuador (BCE), declaró en una entrevista que era imposible dolarizar porque no había dólares: “Yo no soy partidario de dolarizar”, explicó Pachano. “Para dolarizar necesitamos traer 600 millones de dólares en billetes para canjearlos con los sucres que tenemos los ecuatorianos en nuestros bolsillos (...) ¿quién nos va a dar esos 600 millones de dólares? (...) Yo no veo a la dolarización como algo lógico, factible, recomendable”. Exactamente doce días después, el domingo 9 de enero, el Presidente Jamil Mahuad anunció por televisión la dolarización a un tipo de cambio de 25.000 sucres por dólar.1 La decisión no contó con el apoyo del FMI y pasaron dos meses hasta que el Congreso aprobó la llamada “Ley Trole”, que estableció el marco legal del nuevo régimen.

¿Había suficientes dólares en Ecuador para dolarizar?

En los primeros días de enero del año 2000 Ecuador se encontraba en medio de una profunda crisis política, en default de su deuda soberana, con una prima de riesgo país de 3.500 puntos básicos, con un sistema bancario diezmado por una crisis en el que aún había depósitos bancarios a plazo congelados (variante local del “corralito”) y con su economía al borde de la hiperinflación.

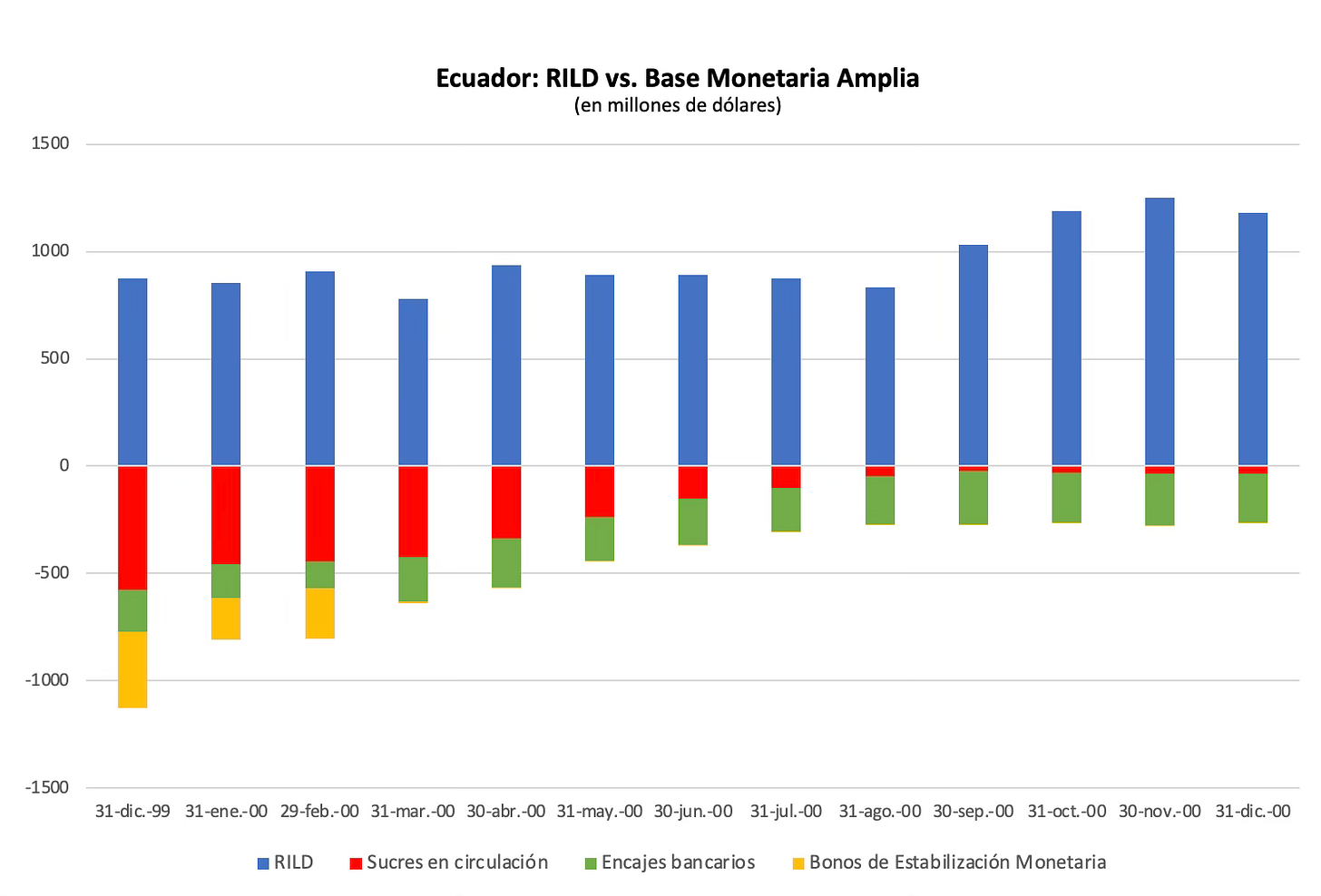

Lo interesante es que Pachano tenía algo de razón: a 25.000 sucres por dólar, el BCE no tenía suficientes dólares constantes y sonantes en el BCE para cancelar, de la noche a la mañana, todos sus pasivos monetarios. De hecho, Miguel Dávila Castillo, quien asumió como gerente general del BCE luego del anuncio de la dolarización, reveló años más tarde que el tipo de cambio break-even que permitía cancelar la basa monetaria amplia más los depósitos del sector público no financiero con las reservas líquidas disponibles (RILD) era de 32.411 sucres por dólar. Esto quiere decir que a la paridad fijada por el gobierno, no alcanzaban los dólares para hacer frente a los pasivos exigibles del BCE. Según Dávila Castillo, las autoridades determinaron entonces que algunos pasivos, especialmente depósitos y obligaciones del sector público, tenían baja probabilidad de ser canjeables en el corto plazo.2

El “sistema de balances” establecido para brindar transparencia sobre la integridad de la dolarización dividió al BCE en cuatro sistemas y estableció una prioridad de repago de sus pasivos. El pasivo más senior era la circulación monetaria, seguido por los encajes de los bancos y los bonos de estabilización monetaria (pasivos remunerados). Estos pasivos constituían el primer y segundo sistema, que es equivalente a una caja de conversión. Es decir, las RILD debían respaldar el 100% de la base monetaria amplia (base monetaria más pasivos remunerados).

El economista Marco Naranjo Chiriboga, que era entonces funcionario del BCE, asegura que al 10 de enero de 2000 el tipo de cambio que igualaba las reservas “dolarizables” y la base monetaria amplia era de 24.423 sucres por dólar. Las cifras oficiales muestran que, a la paridad de 25.000 sucres por dólar, al 31 de enero de 2000 “sobraban” 45 millones de dólares.3 Sea cual haya sido el monto de reservas liquidas disponibles en el BCE el 10 de enero de 2000, había analistas bien informados que cuestionaban públicamente la viabilidad financiera de la dolarización.

Fuente: Elaboración propia en base a datos del BCE. Las cifras de enero de 1999 están expresadas al tipo de cambio vigente en esa fecha.

A pesar de ello, el lunes 10 de enero los ecuatorianos no salieron desesperadamente a formar fila frente a los bancos para canjear sus sucres por dólares. De hecho, durante el primer trimestre de 2000 solo se canjeó un tercio de los sucres en circulación. Y a pesar de que la Ley Trole estableció que el 30 de junio de 2000 los sucres dejarían de tener curso legal, a esa fecha se habían canjeado sólo 75% de los sucres en circulación. El BCE debió extender el plazo de canje por tres meses más. Además, a partir del 30 de septiembre emitió monedas propias para resolver el problema del cambio chico que, con el paso del tiempo, llegaron a representar casi 17% de la circulación monetaria.

Aunque a 25.000 sucres por dólar, supuestamente, no había suficiente dólares “constantes y sonantes” en el BCE para comprar la base monetaria amplia, no sólo no hubo corrida bancaria sino que en los doce meses siguientes hubo un aumento de casi 30% en los depósitos totales, en parte debido a las remesas provenientes del exteriors.4 Al 31 de diciembre de 2000, con todos los sucres canjeados, las RILD habían aumentado 307 millones con relación al año anterior.

Ha transcurrido un cuarto de siglo y la dolarización resultó la institución más duradera de la historia de Ecuador (ha durado más que cualquiera de las veinte constituciones promulgadas desde 1830): sobrevivió un golpe de estado en 2000, dos defaults soberanos (2008 y 2020), tres shocks externos (2008, una caída de 75% en el precio internacional del petróleo entre 2013 y 2016, y el Covid-19 en 2020), un terremoto devastador en 2016, diez años de populismo socialista que llevaron el gasto público y el déficit a niveles insostenibles, y, como si esto fuera poco, una crisis política que en 2023 provocó la renuncia del Presidente Guillermo Lasso. A pesar de todo esto, el dólar sigue siendo la moneda de los ecuatorianos y la tasa de inflación no supera el 3% por año. Lo cual no significa que Ecuador haya alcanzado el nirvana. Lejos de ello. Ecuador enfrenta muchos problemas, entre ellos el desequilibrio fiscal estructural heredado del correísmo, que constituye una amenaza existencial a la dolarización.

En conclusión, obviamente había suficientes dólares en Ecuador para dolarizar a pesar de que ex-ante basándose en cálculos cuestionables muchos “expertos” aseguraban que no. Lo mismo ocurre hoy en la Argentina.

¿Hay suficientes dólares en la Argentina para dolarizar?

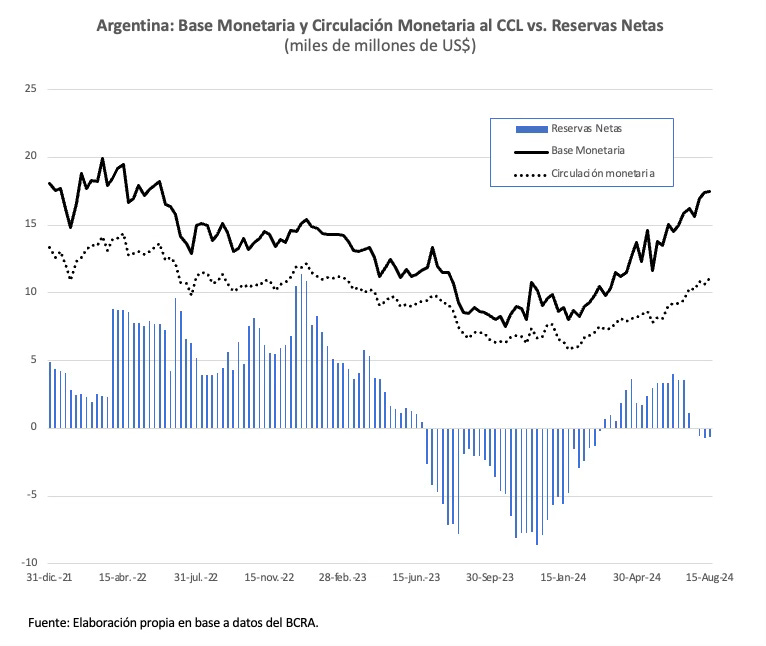

En la Argentina algunos economistas ponen demasiado énfasis en que las reservas internacionales netas (RIN) son negativas para objetar una dolarización. Según las define el FMI, las RIN son las reservas brutas menos los pasivos denominados en moneda extranjera exigibles en un plazo inferior a un año. En el caso del BCRA, estos pasivos incluyen fundamentalmente el swap de monedas con el Banco Popular de China y los encajes de los depósitos en dólares.

Que las RIN, tal como son computadas por el FMI, sean negativas no es un impedimento para una dolarización. En cierto sentido, se trata de un concepto contable análogo al capital de trabajo de una empresa (que sea negativo no impide su funcionamiento). Un banco central también puede operar con reservas negativas porque los pasivos neteados, aunque exigibles, son renovados al vencimiento. Es decir, no es un escenario de liquidación sino de “empresa en marcha”.

El argumento de que una dolarización exige la cancelación inmediata de esos pasivos no tiene sentido, especialmente porque el banco central no necesariamente debe ser liquidado instantáneamente (en Ecuador y El Salvador sigue existiendo un banco central) y, además, bajo ciertas circunstancias, puede seguir acumulando reservas. La deuda por el swap con China, que es la principal razón por la que las RIN son negativas, es un acuerdo entre países soberanos que habría que renegociar pero no es un impedimento a la dolarización.

Por otra parte, con una dolarización todos los activos y pasivos del banco central se redenominarían a dólares. Tampoco corresponde netear los encajes de los depósitos en dólares que pasan a ser indistintos de los encajes en pesos.5 Habría que excluir además los pasivos en dólares a residentes como SEDESA y los vencimientos de los BOPREAL. Si ajustamos las RIN por estos conceptos pasan a ser positivas en US$9.000 millones. Esta es la cifra equivalente a las RILD tal como se computaban en Ecuador y a la circulación monetaria actual convertida al dólar blue.6 Es importante enfatizar una vez más que bajo un esquema de dolarización como el salvadoreño, los pesos seguirían circulando por lo cual la circulación monetaria es un pasivo contingente que no se cancela de inmediato.

Una vez anunciada la dolarización y fijado el tipo de cambio, lo que importa no son las RIN, sino que el patrimonio neto del BCRA valuado a mercado sea positivo (si fuera negativo y el Estado Nacional fuera solvente siempre se podría capitalizar). Al 30 de junio de 2024, al tipo de cambio CCL el BCRA tenía un patrimonio neto de aproximadamente US$35.000 millones valuado mark-to-market. Este resultado obviamente refleja el valor de los títulos públicos en cartera.

De cualquier manera, una vez adoptado el dólar como moneda de curso legal, todos los impuestos se recaudarían en dólares. Tengamos en cuenta que al dólar blue la recaudación impositiva de julio de 2024 ascendió a 8.700 millones de dólares, que compara con el equivalente de 10.000 millones de dólares de los pesos en circulación, que es el único pasivo que habría que eventualmente rescatar. Lo que no sería recomendable, es dolarizar a un tipo de cambio por debajo del mercado, porque aumentaría el riesgo de una corrida bancaria.

Como he explicado en otro artículo, la dolarización es auto financiable en tanto y en cuanto tenga credibilidad (y el público deposite en los bancos parte de los dólares que tiene en caja fuerte o bajo el colchón). Así ocurrió en Ecuador, donde quienes en definitiva hicieron posible la dolarización fueron los mismos ecuatorianos (el aumento de las RILD entre enero y diciembre de 2000 se explica por las remesas provenientes del exterior). ¡Ah pero entonces quieren dolarizar con nuestros dólares! dicen algunos. Obvio. Esto es consecuencia de que al igual que en todos los países del mundo la Argentina tiene un sistema bancario con reservas fraccionarias. Esto significa que la mayor parte de lo que se entiende por dinero es creado por los bancos en función de la demanda de liquidez de la economía. En la Argentina los pesos que ha emitido el BCRA solo representan 15% de todo el dinero medido por el (M3 (10% si agregáramos los depósitos en dólares). Es decir, que solo uno de cada diez pesos en circulación o depositados en los bancos constituye un pasivo (contingente) del Estado. Una dolarización implica un divorcio total entre el Estado y la moneda de curso legal.

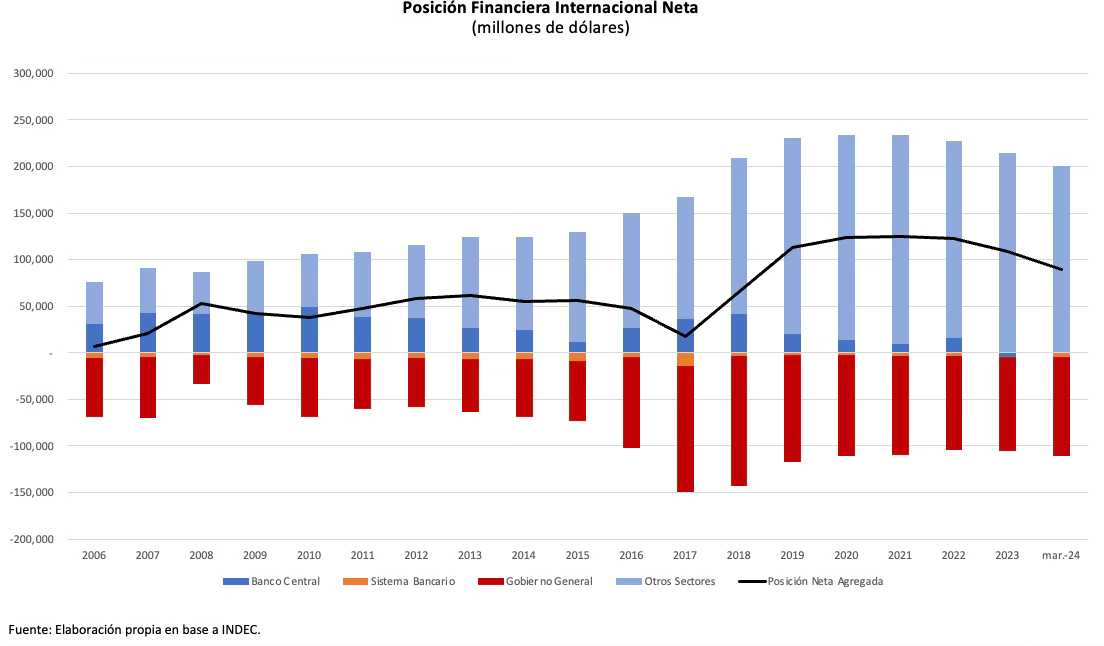

Partiendo de RIN negativas algunos economistas han concluido erróneamente que una dolarización exige un tipo de cambio infinito. Es comprensible que el público no especialista crea que bajo un esquema de convertibilidad o una dolarización las reservas del banco central determinen el tipo de cambio, pero los economistas saben, o al menos deberían saber, que el tipo de cambio de equilibrio en un momento dado puede ser mayor o menor que el que resulta del cociente de la base monetaria y las reservas. Para empezar este cálculo excluye las reservas de dólares que tiene el sector privado, que exceden US$200.000 y superan con creces la oferta monetaria en pesos.

El argumento apocalíptico también presupone que, anunciada una dolarización, inmediatamente se formaría una larga fila frente al BCRA y/o los bancos para retirar dólares que supuestamente no hay. Insisto: este argumento es absurdo. Es notable que haya economistas que planteen este argumento. A pesar de sus particularidades, al igual cualquier otro bien, el dólar tiene una oferta y una demanda de cuya interacción surge un precio de equilibrio. A este precio, el público es indiferente entre tener dólares o pesos.

Un ejemplo quizás ayude a comprender. Suponga el lector que va a un restaurante y tiene en su billetera billetes de pesos y dólares. Cuando llega la cuenta le pregunta al mozo si puedo pagar en dólares. Si la respuesta es afirmativa, la siguiente pregunta es a qué tipo de cambio le toman los dólares. Supongamos que ese día el tipo de cambio blue es1.500 pesos por dólar. Si el mozo responde que cambian los dólares a 935 pesos Ud. obviamente pagará con pesos. Si responde que los cambian a 1.600 pesos por dólar obviamente pagará en dólares, y si le dicen que le aceptan los billetes a 1.500 pesos por dólar seré indiferente entre pagar en pesos o dólares. Dependerá de cuantos billetes tenga de uno y otro en su billetera.

Con una dolarización tal como la hemos propuesto ocurre algo parecido. Si el gobierno fija un tipo de cambio que el público percibe como inferior al valor de mercado habrá una demanda excedente de dólares. Pero si el tipo de cambio se fija a valor de mercado nadie saldrá corriendo desesperadamente a canjear sus pesos por dólares. A ese tipo de cambio, el público será indiferente entre tener pesos o dólares porque además ambas monedas tendrán curso legal y el mismo poder adquisitivo. Además, como debido a décadas de alta inflación la economía argentina está desmonetizada (la demanda de pesos es muy baja), la oferta monetaria total en pesos es la liquidez mínima que necesita el sector privado para desarrollar sus actividades. Una vez dolarizado el sistema bancario no tendría sentido retirar esa liquidez de los bancos.

Esto es así porque la economía es un flujo circular, i.e., a nivel agregado el ingreso se iguala al gasto. Si el gobierno dolariza y tal como argumentan algunos economistas, se produjera una fuerte salida de dólares de los bancos, inevitablemente sería seguida por una fuerte entrada de dólares. Las empresas, que son los depositantes más grandes, no van a retirar dólares para guardarlos en una caja fuerte o en un camión de caudales en el sótano de sus casas matrices, ya que tienen que hacer pagos diariamente a proveedores que deben ser bancarizados. Es decir, la liquidez depositada en los bancos convertida a dólares será necesaria para pagar salarios, impuestos, proveedores, etc. La gente cobrará su salario en dólares vía transferencia bancaria y podrá optar por retirar sus dólares o dejarlos en el banco para pagar la luz, el gas, los colegios, la tarjeta de crédito, etc. O sea que el escenario apocalíptico de liquidación es altamente improbable (a menos que se fijara una paridad cambiaria muy por debajo de mercado). En cuanto a salidas de dólares por pagos pendientes por importaciones o dividendos, como demuestra la experiencia de diciembre 2015 hay muchas maneras de evitar escenarios tipo “puerta 12”.

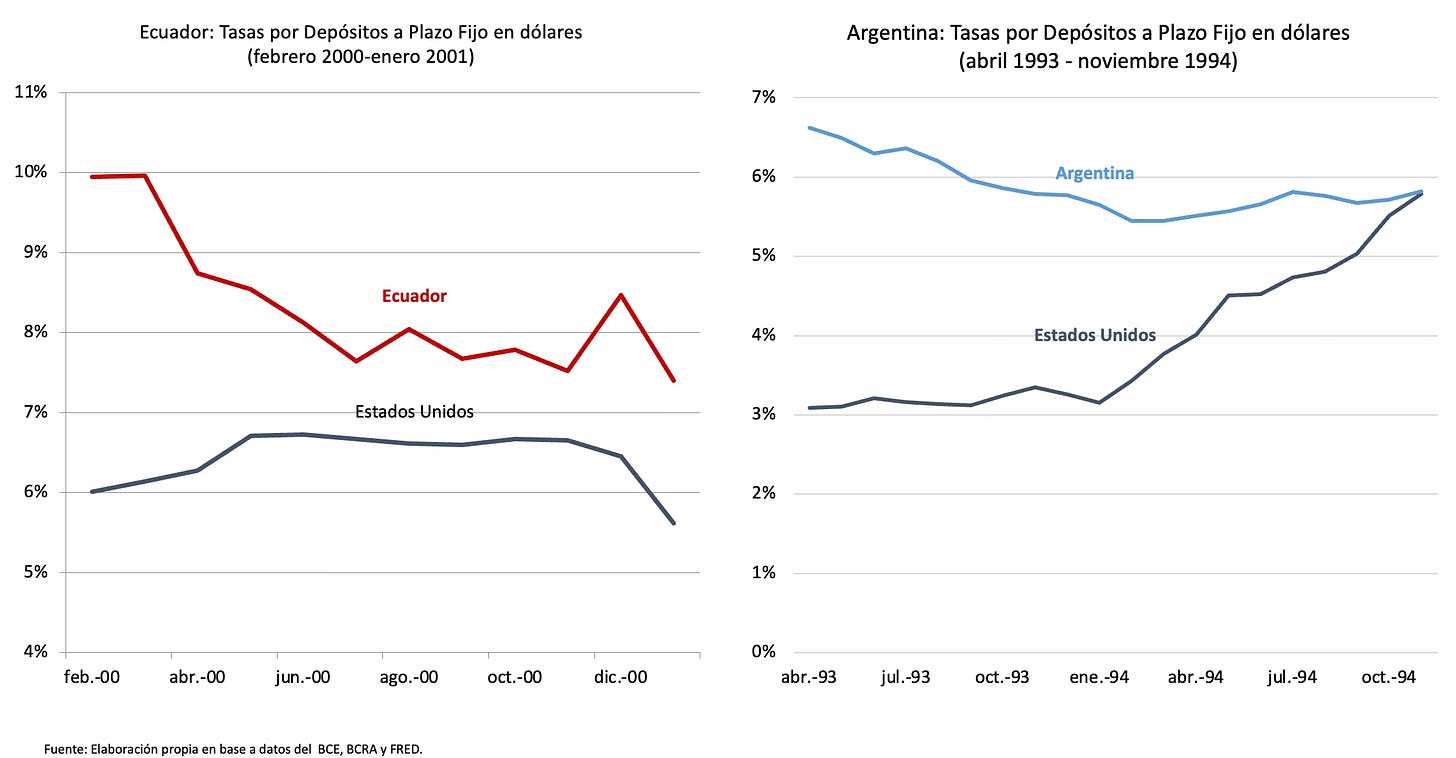

Hay otro mecanismo equilibrador del mercado monetario que brilla por su ausencia en el escenario apocalíptico: la tasa de interés. Esta variable incide directamente sobre la decisión de mantener la liquidez en la plaza local. Si luego de la dolarización la tasa de interés en la Argentina compensara el riesgo de expropiación o bancarrota, los agentes económicos mantendrán sus dólares en bancos o fondos locales. En Ecuador inmediatamente después de la dolarización, un ahorrista podía depositar sus dólares en Nueva York a una tasa del 6% anual o en un banco local al 10% anual. Un número suficientemente grande de ecuatorianos eligió la segunda alternativa y los depósitos crecieron 30% en los doce meses posteriores a la dolarización. Durante la Convertibilidad hubo momentos en que la tasa de interés en dólares por un plazo fijo en un banco en Buenos Aires era similar a la que pagaba un banco en Nueva York.

El equilibrio fiscal alcanzado en los últimos ocho meses también le resta sustento al escenario apocalíptico. Como han explicado los economistas Thomas Sargent y François Velde en un interesante libro, el cambio chico no es un tema menor. Una vez dolarizada la economía, persistiría por un tiempo una demanda sostenida de pesos para el cambio chico, porque sería logísticamente imposible contar de inmediato con billetes y monedas dólar de baja denominación (monedas de 25 centavos y billetes de 1, 5, 10 y 20 dólares). Por ejemplo, quien comprara un pack de cervezas en el kiosco con un billete de 50 dólares inevitablemente recibiría el cambio en pesos, al menos hasta que llegue suficientes dólares billetes de baja denominación. Esto no sería un problema, porque a la paridad fijada, el poder adquisitivo de esos pesos sería el mismo que su equivalente en dólares. Ambas monedas tendrían curso legal por lo cual ningún comerciante podría rechazar los pesos. Si un café costara un dólar y se fijara el tipo de cambio a 1.500 pesos por dólares lo podría comprar con 1.500 pesos, un dólar o cualquier combinación de ambas monedas (si tuviera cambio chico). La digitalización creciente de los medios de pagos contribuiría a minimizar el problema del cambio chico y también la necesidad de canjear pesos billetes por dólares. La bancarización funcionaría de hecho como un canje automático, ya que el sector financiero operaría solamente con dólares.

En Ecuador, el tipo de cambio se fijó al valor de un mercado muy alterado por la incertidumbre, y, como ya señalé, tomó varios meses retirar todos los sucres en circulación a pesar de los plazos establecidos por ley. En El Salvador, que tenía un esquema de convertibilidad, también se fijó la paridad al valor mercado pero no se eliminó el colón sino que se permitió a la gente operar con las dos monedas en efectivo (las cuentas bancarias fueron completamente dolarizadas). El proceso de dolarización fue gradual; la moneda buena desplazó a la mala. Como ha señalado Robert Mundell, la interpretación popular de la Ley de Gresham es incorrecta ya que, históricamente “han sido las monedas buenas y fuertes las que han expulsado a las monedas malas y débiles”. Solo el curso forzoso de un peso sobrevaluado dificulta este proceso.

Todo lo antedicho viene a reforzar otro punto clave: para dolarizar se necesitan menos dólares de lo que la gente y algunos economistas creen. La razón es muy simple. La dolarización no implica un escenario de liquidación del banco central sino de “empresa en funcionamiento”. No es una foto, sino una película. Lo que importa no es la cantidad de dólares en las arcas del banco central en un momento dado, sino la rapidez con la que los pesos se canjeen por dólares una vez fijado el tipo de cambio. Se puede esperar que el canje sea más rápido: 1) cuanto más sobrevaluada esté la moneda local al tipo de cambio fijado por el gobierno, 2) cuanto menos creíble sea la capacidad del gobierno de generar recursos genuinos para rescatar la circulación monetaria existente.

El escenario apocalíptico presupone canje instantáneo, no sólo de todos los pesos en circulación sino de todas las deudas del sector privado en pesos. Es decir, sobrevaluación del peso y cero credibilidad del gobierno. Este supuesto no tiene justificación teórica ni empírica. Insisto, para dolarizar exitosamente el gobierno debe convencer al público que tiene la capacidad de generar los dólares necesarios para rescatar la circulación monetaria. Hoy, al dólar blue, eso implica alrededor de 10.000 millones de dólares. Para poner esta cifra en perspectiva, equivale a un mes y medio de exportaciones (promedio 2013-2023) y una vez y media la recaudación impositiva mensual (al blue).

Aunque todo el mundo quisiera convertir sus pesos a dólares no sólo sería logísticamente imposible sino además inconveniente. Hay que tener en cuenta que los potenciales pasivos en pesos que, supuestamente, se “irían” a comprar dólares pasarían a estar denominados en dólares.

Además, si se adopta el esquema de dolarización de El Salvador persistiría una demanda de pesos por un tiempo relativamente largo. Recordemos que el Estado a través del BCRA emite sólo los pesos billete en circulación. El resto de los pesos que circulan en la economía que constituyen el agregado monetario M3 los “crea” el sistema bancario. Este dinero adicional no constituye un pasivo del Estado sino de los bancos. En tanto y en cuanto esos bancos estén bien capitalizados y administrados no hay razón para que la gente retire sus depósitos. Si bien es cierto que hoy el sistema bancario esta sobrecargado de títulos públicos, esto en gran medida es consecuencia de la caída de la demanda de dinero y de crédito del sector privado. Ambas se revertirían con una dolarización, tal como sucedió con la Convertibilidad. Además, los bancos hoy tienen casi 4.000 millones de dólares en sus bóvedas en reserva.

Ecuador dolarizó en enero de 2000, seis meses después de un default soberano y tres meses después del clímax de la crisis bancaria más profunda de su historia que dejó a los bancos locales que sobrevivieron en una frágil situación financiera. No hubo corrida ni crisis después de anunciada la dolarización sino un aumento gradual de los depósitos y de la demanda de crédito.

Un punto adicional y no menos importante es que la dolarización implica un cambio de régimen y, si es creíble, modifica las expectativas y la conducta de los agentes económicos. Bajo un régimen de dolarización tanto la oferta como la demanda de dolares se modificarían. Así lo demuestra la evidencia de los países que han. dolarizado. Suponer que luego de una dolarización oficial, la oferta y la demanda de dólares permanecerá inalterada y que la gente seguirá operando como con el régimen actual no tiene sustento teórico ni empírico.

Convertibilidad y Reservas: La Evidencia Histórica

Las experiencias de convertibilidad y dolarización en la Argentina y el resto del mundo dan sustento a lo antedicho. La ley de Convertibilidad promulgada el 27 de marzo de 1991, dispuso a) la convertibilidad del austral con el dólar de los Estados Unidos de América a partir del 1º de abril de 1991, a una relación de diez mil australes por dólar, b) que las reservas de libre disponibilidad del BCRA en oro y divisas extranjeras debían ser equivalentes a, por lo menos, el 100% de la base monetaria. En aquel entonces las RIN no se habían puesto de moda y el BCRA no publicaba estadísticas diarias de su balance. La realidad es que al 31 de marzo de 1991, las reservas valuadas a mercado no alcanzaban para respaldar 100% de la base monetaria. De hecho, las RIN tal como se computan hoy en día eran negativas.7 Fueron los títulos públicos en dólares en la cartera del BCRA los que cubrieron la diferencia (en momentos en los que el país estaba en default y el riesgo país rondaba 1.500 puntos básicos). Sin embargo, la gente creyó en el cambio de régimen, los depósitos aumentaron y la economía volvió a crecer. Con el argumento con el que hoy se descarta una dolarización se habría rechazado la Convertibilidad.

Hay otros episodios históricos que confirman que no es necesario contar con reservas internacionales netas equivalentes a 100% de la circulación monetaria para dolarizar o establecer la libre convertibilidad al dólar o el oro. En 1797 el gobierno inglés dispuso la inconvertibilidad de la libra esterlina. Comenzó entonces un largo “período de inconvertibilidad” que dio lugar a un brote inflacionario y una fuerte depreciación. Además, provocó uno de las controversias monetarias más célebres de la historia del pensamiento económico: “bullionistas” versus “anti-bullionistas”. El debate básicamente se centraba en dilucidar la relación de causalidad entre el tipo de cambio nominal (medido por la prima de oro sobre la libra) y la cantidad de moneda en circulación. David Ricardo fue el más famoso de los “bullionistas” y, en cierto sentido, el primer monetarista.

Esta controversia continuó hasta 1821 cuando la libra volvió a ser convertible. Durante el cuarto de siglo que duró la inconvertibilidad, uno de los argumentos que esgrimieron los directivos del Banco de Inglaterra (BOE) para defenderla era que no contaban con suficientes reservas de especie (oro) para rescatar la totalidad de los billetes emitidos. Por lo tanto, la libre convertibilidad (supuestamente) generaría una corrida bancaria. Sin embargo, a la paridad de conversión, en mayo de 1821 solo había en las arcas del banco £11,2 millones de oro (specie) en respaldo de £20,3 millones de billetes emitidos. No sólo no hubo una crisis luego de declarada la convertibilidad, sino que, por el contrario, hubo un auge en el mercado bursátil que en 1824 le permitió a la incipiente República Argentina colocar su primer bono soberano en la plaza londinense (los incautos inversores no imaginaban que sería el comienzo de una larguísima historia de defaults). Sea como fuere, desde 1821 hasta 1844 la libra esterlina fue libremente convertible a oro, pero la moneda emitida nunca estuvo 100% respaldada por reservas de oro. Durante este período el BOE se guió por la llamada “regla de Palmer” que requería respaldar un tercio de su pasivo monetario con reservas de oro y el resto con títulos públicos (en promedio el respaldo de oro fue aproximadamente 47%).

En 1844 el parlamento inglés aprobó la Ley Peel (Bank Charter Act), que restructuró el Banco de Inglaterra y estableció el marco legal para el funcionamiento del patrón oro que se extendería por el resto del mundo. Esta reforma monetaria, que se inspiró en los principios del “bullionismo” y la propuesta de David Ricardo de 1823, tuvo enorme impacto sobre los debates monetarios en la segunda mitad del siglo diecinueve. La ley dividió al BOE en dos departamentos independientes. El primero tendría el monopolio de la emisión de billetes, mientras que el segundo se dedicaría a la típica actividad de un banco comercial (captar depósitos y otorgar préstamos). A partir de entonces el BOE solo podría emitir billetes si recibía a cambio una suma de oro equivalente. Es decir, el respaldo de cada nuevo billete de libras esterlinas debía estar 100% respaldado por reservas de oro (currency principle). Sin embargo, la ley autorizaba al BOE a emitir un máximo de £14 millones de moneda fiduciaria respaldada por títulos públicos.

La experiencia argentina con el régimen de patrón oro confirma la hipótesis planteada. El primer régimen de convertibilidad, comenzó a funcionar en enero de 1867. Por ley se creó una nueva Oficina de Cambios autónoma dentro del Banco de la Provincia de Buenos Aires (BPBA) siguiendo el modelo de la Ley Peel, se autorizó una nueva emisión de papel moneda y se autorizó su convertibilidad por oro a un tipo de cambio fijo de $25 pesos papel por peso fuerte (10% por encima del valor de mercado). Como explicó Roberto Cortes Conde, el principio de Peel de 100% de reservas para las nuevas emisiones se evadió mediante la emisión de notas metálicas por parte del BPBA y el Banco Nacional. Sin embargo, el régimen de la Oficina de Cambios fue un éxito, al menos en sus primeros cinco años de operación (duró diez).8

La reforma de Carlos Pellegrini de 1890 se inspiró en la Ley Peel de 1844. La Caja de Conversión era análoga al departamento de emisión del Banco de Inglaterra, y, el Banco de la Nación Argentina, concebido originalmente como entidad de propiedad mixta, equivalente a su departamento comercial. Pero la Caja de Conversión (CC) no tuvo funcionamiento efectivo hasta la reforma monetaria de noviembre de 1899, que le permitió a la Argentina adherirse al patrón oro. Como inicialmente la CC no tenía reservas, recién en 1903 comenzó a emitir pesos billete contra oro bajo el mismo principio que la Ley Peel (i.e., 100% respaldo). Diez años mas tarde, las reservas de oro sólo respaldaban 65% de la base monetaria.9 Sin embargo, el peso era ya considerado una moneda fuerte.

Todos estos episodios históricos demuestran la irrelevancia empírica del argumento de que un esquema de dolarización o convertibilidad requiere 100% de respaldo en reservas.10 Tal como explicaron John Maynard Keynes y Thomas Sargent, bajo el patrón oro las reservas no eran el factor determinante para mantener la convertibilidad de la moneda a una paridad fija sino la política fiscal del gobierno.11 En la práctica, la experiencia de los países dolarizados en el último cuarto de siglo relativiza esta afirmación. Ecuador cerró el año 1999 con un déficit fiscal global de casi 5% del PBI, en default de su deuda externa, con un sistema bancario frágil y depósitos congelados, con una deuda pública externa equivalente a 76% del PBI y con una prima de riesgo país de 3.500 puntos básicos. Además su política fiscal bajo el correísmo (2007-2017) no fue muy diferente de la seguida por el kirchnerismo. Sin embargo, la dolarización sobrevivió (con default). Como he enfatizado en varios artículos, una dolarización oficial no sólo es un cambio de régimen monetario sino también de régimen fiscal. Al eliminar el impuesto inflacionario como mecanismo de recaudación, refuerza, por un tiempo al menos, la credibilidad del gobierno. Lo cual obviamente no elimina la necesidad de tomar medidas que aseguren un equilibrio presupuestario.

En las circunstancias actuales, la credibilidad de una dolarización se vería reforzada por el extraordinario ajuste fiscal y el saneamiento del balance del BCRA realizado en los últimos ocho meses. En cierto sentido, hoy es más fácil dolarizar que en diciembre de 2023, cuando tanto analistas como inversores dudaban de la capacidad de Javier Milei de poder equilibrar rápidamente las cuentas fiscales.

Conclusión: ¿Qué se necesita para dolarizar?

El escenario apocalíptico post dolarización presupone un escenario de liquidación en el que todos los pasivos externos del BCRA se deben cancelar un segundo después de anunciada una dolarización, al igual que todos los pesos en circulación. Pero no habría liquidación sino simplemente un cambio de moneda. Además, no sería necesario suprimir el peso. En las circunstancias actuales, la única condición necesaria para dolarizar es un tipo de cambio entre el peso y el dólar que refleje lo más posible su valor de mercado.

Esto requiere relajar el cepo, que no es más que una maraña de restricciones que impide y/o dificulta la transferencia de dólares al exterior, y avanzar hacia la unificación. La experiencia argentina en 2015 demuestra que “levantar el cepo” no es una cuestión blanco y negro. La experiencia ecuatoriana es aún más ilustrativa de la variedad grises que existen. Se dolarizó con una parte de los depósitos congelados, en default de su deuda pública y privada y con algunos controles de capitales. Luego de dolarizar, en pocos meses se liberaron completamente los depósitos y se regularizaron los pagos a acreedores.12 Sin embargo, a partir de 2007, el gobierno de Rafael Correa estableció un impuesto a la salida de divisas (ISD) cuya alícuota en algún momento llegó a ser 5%. De esta manera se creó una brecha equivalente al ISD entre el valor de un dólar dentro y fuera de Ecuador.

El punto no es justificar ni abogar por los controles de capitales (que deberían ser completamente eliminados lo más rápido posible) sino recalcar que una dolarización oficial no requiere adhesión estricta a una receta pura y universal sino que es análoga a un “traje a medida”, que debe adaptarse a las restricciones que impone la realidad de cada país.

Respecto al tipo de cambio la experiencia de Ecuador también es ilustrativa. Al 31 de diciembre de 1999 el tipo de cambio oficial era 17.921/18.287 sucres por dólar y mientras que en el mercado interbancario el dólar se operaba a 19.858/20.243 sucres por dólar. Doce días más tarde, el domingo 9 de enero, el Presidente Mahuad anunció la dolarización a 25.000 sucres por dólar, casi un 30% por encima de la cotización al 31 de diciembre de 1999, pero en línea con el cierre del mercado del viernes 7 de enero. En aquel entonces algunos economistas acusaron al gobierno de haber dolarizado a una paridad demasiado alta.13 Por otro lado, como ya señalé, según el testimonio de personas bien informadas, al 10 de enero de 2000 el balance del BCE “cerraba” a un tipo de cambio más elevado. Sea como fuere, el overshooting cambiario contribuyó a que la caída de la inflación fuera más lenta debido al inevitable ajuste de precios relativos.14

En conclusión, una dolarización es posible siempre y cuando se haga a un tipo de cambio que refleje el mercado. No tiene por qué haber una corrida de depósitos. Ecuador sin cepo, con una situación fiscal tanto o más complicada que la de la Argentina y con una prima de riesgo país similar, tiene un sistema bancario con depósitos totales por US$62.700 millones con encajes de US$6.000 millones mientras que las reservas en el BCE suman US$7.090 millones. La principal diferencia es la magnitud del crédito bancario al sector público que es mucho mas elevada en la Argentina.15 Su PBI es la cuarta parte del de la Argentina.

No se necesitan US$30.000 millones (algunos dicen US$47.000 millones) adicionales para dolarizar, sino no a lo sumo US$10.000 millones. Coincidentemente esta es la suma que, según los medios, el gobierno intenta conseguir en el exterior para “financiar” la salida del cepo. Si es posible conseguir 10.000 millones de dólares para salir del cepo, su mejor uso sería tenerlos de respaldo para reforzar la credibilidad de una dolarización. Este es el camino que ofrece mejores chances de consolidar todo lo conseguido hasta hoy y evitar que volvamos al “baile caribeño” de un paso para adelante y otro para atrás. Terminaríamos con el blue, el MEP, el CCL, el dólar turista, las cuevas, los rulos, y la inestabilidad cambiaria que tanto afecta a la economía. En vez de especular, los argentinos podrían enfocar toda su energía a desarrollar actividades productivas.

Como he explicado en otro artículo, al igual que un esquema de competencia de monedas, una dolarización oficial requiere que el dólar tenga curso legal, es decir poder liberatorio ilimitado para la cancelación de obligaciones en dinero en todo el territorio nacional.16 Pero no requiere eliminar el peso. Tampoco es necesario cerrar el BCRA (tanto Ecuador como El Salvador tienen un banco central). Sería conveniente además tomar una serie de medidas para asegurar que la dolarización sea un éxito, entre ellas, redenominar de la deuda pública doméstica a dólares a un exit yield de mercado, renegociar el swap con China y conseguir apoyo internacional (explícito o implícito).17 Y, por supuesto, sería necesario mantener a rajatabla la disciplina fiscal alcanzada y presentar un presupuesto equilibrado (y creíble) para 2025.

Si fuera necesario devaluar sería la última devaluación de la historia.18 En vez de marcar el inicio de otro ciclo inflacionario, marcaría el inicio de una nueva era de estabilidad y prosperidad para la Argentina. No habría más dólar paralelo, blue, MEP o CCL, rulos, cuevas, cepo, brecha, etc. Se terminaría la incertidumbre cambiaria que paraliza tantos proyectos de inversión. Los argentinos podrían direccionar su energía y creatividad a actividades productivas en vez de especular cuanto debe valer un dólar.

Obviamente, una dolarización oficial no está exenta de riesgos. Dado que el nirvana no es asequible, hay que comparar sus costos y beneficios con relación a otras alternativas. Lo importante a tener en cuenta es que salir del cepo para ir una flotación sucia u otro esquema de tipo de cambio semi-rígido le va a terminar costando al país mucho más que 10.000 millones de dólares. Según estimaciones privadas, desde 2018 la intervención del mercado cambiario le ha costado a los contribuyentes argentinos 42.500 millones de dólares, una suma casi equivalente con la deuda con el FMI. No tiene sentido seguir despilfarrando el dinero de los contribuyentes para imponer un tipo de cambio por debajo del equilibrio de mercado. Sería una tragedia desperdiciar la extraordinaria oportunidad que aún existe para dar un verdadero golpe de timón.

El 31 de diciembre de 1999 el tipo de cambio oficial había cerrado a 17.921 y 18.287 sucres por dólar comprador y vendedor. El viernes 7 de enero, con los mercados alterados por la incertidumbre, el dólar se vendía a 26.000 sucres por dólar. Es decir, debido a la incertidumbre política y económica, entre ambas fechas el dólar perdió casi 30% de su valor. A 25.000 sucres por dólar el tipo de cambio real estaba casi 100% por encima del promedio 1995-1999. Veinte meses más tarde se encontraba en los niveles previos a la dolarización.

Según el economista Marco Naranjo Chiriboga, funcionario del BCE, al 10 de enero de 2000 el tipo de cambio que igualaba las reservas “dolarizables” y la base monetaria amplia era de 24.423 sucres por dólar.

Según De la Torre Muñoz (2011) “la dolarización arrancó con la definición política de un tipo de cambio fijo de 25.000 sucres por dólar para la transición cuando la relación entre M23 y la Reserva Monetaria Internacional (RMI) total establecía un tipo de cambio de 57.545 sucres por dólar, y la rela- ción entre el medio circulante y los componentes líquidos de la RMI, uno de 32.840 sucres por dólar”.

En realidad, la dolarización tal como fue planteada en Ecuador sólo requería rescatar billetes y monedas de sucre en circulación. No era ni fue necesario rescatar el resto de la base monetaria aunque se rescataron los bonos de estabilización monetaria. Una dolarización a la salvadoreña ni siquiera requiere rescatar la circulación monetaria.

En teoría las RIN deberían restar a las reservas brutas los pasivos en moneda extranjera a no residentes. En un escenario de dolarización hay que excluir los encajes de los depósitos en dólares. Es decir, actualmente las reservas netas resultan negativas en casi US$4.000 millones por en parte porque se restan los encajes por aproximadamente US$10.000 millones. En el contexto de una dolarización no corresponde restar esos encajes a las reservas brutas.

Los encajes en dólares y pesos suman aproximadamente US$15.000 millones al dólar blue. Estos pasivos son exigibles únicamente en el caso de una corrida de depósitos.

Nunca se publicaron los balances del BCRA de 1990, 1991 y 1992 por lo cual es difícil saber con certeza a cuanto ascendían las RIN al momento de promulgarse la Ley de Convertibilidad. Según la Memoria Anual 1989-1993, al 31 de marzo de 1991, las reservas liquidas alcanzaban a sólo 45% de la base monetaria y las reservas computables para su respaldo según la ley ascendían a US$4.800 millones. A esa misma fecha, la base monetaria ascendía a US$4.800 millones. Varios estudios sobre la Convertibilidad presuponen su pleno respaldo con reservas líquidas tal como lo estableció la ley. Sin embargo, las estadísticas monetarias históricas que periódicamente publica el BCRA en su página web, muestran que a esa fecha, las reservas brutas ascendían a US$5.482 millones, la posición neta en oro y divisas era US$904 millones, mientras que los activos externos netos eran negativos en US$4.716 millones. En un estudio sobre la Convertibilidad preparado por el FMI en 1994, su autor también destacó que las reservas netas eran negativas al 31 de marzo de 1991.

El creciente desequilibrio fiscal bajo la presidencia de Sarmiento y una crisis internacional en 1873 (segundo sudden stop de la historia argentina) pusieron fin a este experimento de convertibilidad.

Esto se explica porque aproximadamente un tercio de la base monetaria había sido “creada” antes de 1899 y no tenía respaldo. La ley de 1899 sólo exigíó que cualquier emisión adicional tuviera 100% de respaldo en oro. Sin embargo, todos los pesos en circulación eran pasibles de ser convertidos a oro.

La existencia misma de un sistema bancario de reservas fraccionarias refuta el argumento del respaldo de 100%. El sistema bancario argentino cuyos activos son mayormente títulos del sector público no tiene pleno respaldo de sus obligaciones monetarias. Sin embargo, esto no generó una corrida de depósitos. Si hubo corrida (como en agosto-noviembre de 2019) fue por razones políticas. El gráfico adjunto muestra que en general el sistema bancario consolidado sigue la regla de Palmer. Tengamos en cuenta que el plazo en que opera no es mas de 30 días. En cuanto a la cobertura de los depósitos a corto plazo en dólares es consecuencia de los altos encajes que impone el BCRA.

En este artículo trato en más detalle la relación entre régimen monetario y régimen fiscal.

Como surge de un informe del Banco Mundial, la mayor preocupación de las autoridades del BCE al momento de dolarizar eran los depósitos congelados. Inicialmente se planteó una solución parecida al Plan Bonex pero tuvo que ser descartada por razones legales. Se decidió entonces que, para los depósitos de más 4.000 dólares, en lugar de títulos públicos los depositantes recibieran de los bancos certificados de depósito a plazos más largos.

Ver nota 1.

Según Dávila Castillo, el overshooting cambiario permitió “evitar que el ajuste a la nueva situación incremente el desempleo en el país, tal como había ocurrido con la convertibilidad en Argentina”.

Según el BCE, a fin de junio de 2024 en Ecuador los bancos mantenían US$62.700 millones en depósitos totales que se sostenían con US$6.000 millones de encajes, mientras que las reservas en el banco central ascendían a US$7.090 millones. En la Argentina los depósitos totales en AR$ convertidos a dólares al CCL suman aproximadamente US$65.000 millones. Si agregamos US$20.000 millones de depósitos en dólares y aplicamos la misma relación que en Ecuador los encajes totales deberían ser de aproximadamente US$8.500 millones. Esto compara con encajes de los depósitos en US$ que suman US$9.900 millones y de depósitos en AR$ que convertidos al CCL suman aproximadamente US$5.000 millones. La situación fiscal de Ecuador es tanto o más complicada que la de la Argentina y su prima de riesgo país es similar.

En Ecuador nunca se declaró formalmente el curso legal del dólar. La Ley Trole estableció la “libre circulación del dólar”, la razón de canje entre el sucre del dólar, el retiro de circulación de los sucres recibidos y la prohibición de emitir más sucres. También establece que todas las operaciones del sector financiero deberán realizarse en dólares. Pero el texto es confuso respecto a la definición de curso legal y “moneda nacional”. Pero el artículo 264 de la Constitución de 1998 no fue derogado. Su texto dice: “La emisión de moneda con poder liberatorio ilimitado será atribución exclusiva del Banco Central. La unidad monetaria es el Sucre, cuya relación de cambio con otras monedas será fijada por el Banco Central”. En su artículo 303, la Constitución de 2008 promulgada por Correa estableció que “la ley regulará la circulación de la moneda con poder liberatorio en el territorio ecuatoriano. En el caso de El Salvador la Ley de Integración Monetaria es muy clara. Su artículo 3º establece que “El dólar tendrá curso legal irrestricto con poder liberatorio ilimitado para el pago de obligaciones en dinero en el territorio nacional” y su artículo 5º que “los billetes de colón y sus monedas fraccionarias emitidos antes de la vigencia de la presente ley continuarán teniendo curso legal irrestricto en forma permanente, pero las instituciones del sistema bancario deberán cambiarlos por dólares al serles presentados para cualquier transacción”. Es decir, permite la circulación de billetes de ambas monedas por tiempo ilimitado.

El gobierno de Estados Unidos nunca apoyará abiertamente una dolarización. Lo importante es que influya sobre el FMI y otros organismos multilaterales. En el caso de Ecuador el FMI no apoyó pero si lo hizo en el caso de El Salvador.

Lo he repetido muchas veces pero insisto: no se puede dolarizar al tipo cambio oficial ni al tipo de cambio en los segmentos intervenidos por el BCRA ya que no reflejan la libre interacción de la oferta y la demanda. Es posible dolarizar.

Excelente explicacion