Uno de los puntos que en nuestra propuesta de dolarización con Emilio Ocampo más confusión genera es el Fondo de Estabilización Monetaria (FEM). En posts anteriores, Emilio Ocampo explicó con cierto detalle financiero el funcionamiento del FEM (aquí, aquí, y aquí). Viendo las reacciones de los últimos días, me parece oportuno escribir un post con una explicación más sencilla y un ejemplo numérico que muestre cómo funciona el FEM.

Antes de avanzar, quiero resaltar tres puntos. Primero, los números en el análisis que sigue tienen la función de ser ejemplo del funcionamiento del FEM. Como hemos visto últimamente, la realidad económica del país cambia de día a día. Lo importante es entender la estructura y el concepto detrás del FEM. Segundo, como hemos repetido numerosas veces, nuestra propuesta está pensada para ser aplicada bajo un cambio de régimen – un nuevo gobierno electo democráticamente que anuncie un conjunto de reformas estructurales creíbles. Evaluar nuestra propuesta de dolarización bajo el régimen actual es confundir cómo dolarizar (nuestra propuesta) con cuándo dolarizar (un problema político). Tercero, el FEM se construye con instrumentos financieros que son tecnología financiera comunes en mercados financieros internacionales, especialmente en Estados Unidos. Quizás la aplicación sea novedosa, pero no los instrumentos en sí.

¿Qué se cambia en una dolarización?

Una dolarización debe adaptarse a la realidad económica, financiera, jurídica, política y legal del país. Nuestra propuesta implica adoptar el dólar como moneda de curso legal y dolarizar todo el sistema financiero en la Argentina. En particular me voy a enfocar en cómo se dolarizarían:

El circulante

Los depósitos bancarios

Las Leliqs (y otros pasivos remunerados del BCRA - ej., los pases pasivos)

El circulante

Hay varias maneras de convertir el circulante a dólares. Una posibilidad es el canje forzoso al estilo Ecuador. Bajo este esquema, el público tiene un plazo determinado (por ejemplo 1 año) para canjear sus pesos por dólares. Los pesos se canjearían a un tipo de cambio de conversión (TCC) fijado por ley. Cumplido este plazo, los pesos no canjeados perderían validez.

Otra opción es un canje voluntario como se hizo en El Salvador. Bajo este esquema el canje es una decisión de la gente. El peso en circulación no dejaría de tener validez, pero al depositarse en una cuenta bancaria se dolarizaría automáticamente al tipo de cambio de conversión (que permanece fijo ad eternum). Los bancos tendrían la obligación de entregar pesos si así lo requiriera el depositante.

Es posible pensar en otras alternativas que se ajusten mejor a la realidad institucional y coyuntura económica del país en cuestión. Lo relevante es que en una dolarización hay distintas maneras de lidiar con el circulante. Es importante señalar que bajo cualquier esquema existe una economía bi-monetaria durante un tiempo, es decir, en la que circulan billetes de ambas monedas. Esto implica que no es necesario desembolsar de inmediato todos los dólares que requiere canjear la moneda local en circulación (lo cual no significa no tenerlos).

Los depósitos bancarios

Dolarizar los depósitos bancarios es la parte más sencilla de una dolarización. Este proceso requiere convertir los depósitos de pesos a dólares al TCC. Es, en definitiva, un asiento contable. Todas las cuentas bancarias en pesos pasarían a ser denominadas en dólares.1

Hay quienes argumentan que una dolarización de los depósitos bancarios puede gatillar una corrida bancaria, dado que el público va a querer acceder a sus dólares y guardarlos bajo el colchón (o cajas de seguridad) para protegerse de una eventual confiscación o Plan Bonex.

Creemos que bajo nuestra propuesta tal escenario tiene muy baja probabilidad de ocurrir por los siguientes motivos.

Experiencia de otros países. Ecuador dolarizó en el peor de los mundos macroeconómicos (inflación galopante, déficit fiscal, default de la deuda soberana, y una crisis política, etc.). Sin embargo, luego del anuncio de la dolarización y la aplicación del desagio cayeron las tasas de interés a la par que se produjo una significativa remonetización– los dólares volvieron a los bancos a pesar de ofrecer tasas reales negativas. Cuando de descongelaron los depósitos la gente no los retiró del sistema.

El dinero en los bancos hoy es transaccional. La mayor parte de los depósitos son por motivos transaccionales o por restricciones (cepo cambiario). No hay ahorro genuino en el sistema bancario argentino (en gran parte está dolarizado). Los depósitos se usan para pagar sueldos, proveedores, y otras obligaciones. No tiene sentido retirar estos depósitos, y aunque fueran retirados volverían al sistema. Es ridículo pensar que toda la actividad económica bancarizada se desbancarizaría. La logística lo haría imposible. En otras palabras, argentina ya está desbancarizada.

Los encajes bancarios quedarían protegidos. Nuestra propuesta incluye la “privatización y relocalización” de los encajes bancarios en el exterior, en una jurisdicción segura, bajo la figura de un Banco Argentino de Reservas (BAR). La jurisdicción del BAR y su diseño institucional protegen a los depositantes ya que los encajes no podrían ser utilizados para financiar el déficit. Es decir, va a haber más confianza en los bancos y no menos. Por lo tanto, es de esperar que vuelvan a los bancos los depósitos que se retiraron luego de las PASO de 2019 (cerca de US$16.000 millones). Una dolarización bien diseñada y bien implementada puede estar acompañada de un fuerte ingreso de inversiones y bancarización de la economía.

Tipo de cambio de conversión. Al dolarizar a un TCC igual al que equilibra toda la oferta y demanda de dólares de economía se eliminaría la percepción de dólares baratos o faltante de reservas. A este tipo de cambio, a la gente le resultaría indiferente tener pesos o dólares en sus bolsillos o carteras.

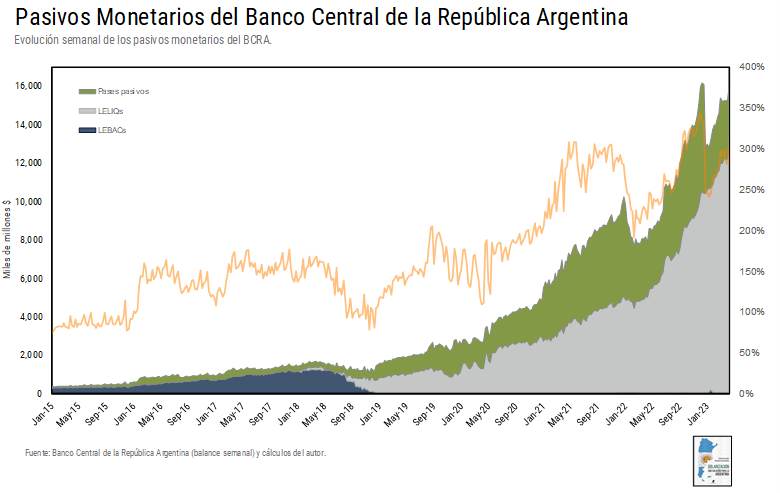

Las Leliqs

Es en el tema Leliqs donde el FEM cumple un rol fundamental. A diferencia de otras propuestas (en realidad hasta ahora nadie más ha explicado cómo van a resolver este problema), la nuestra justamente busca evitar un Plan Bonex, es decir, una restructuración que implique una quita para bancos y depositantes. El FEM es un mecanismo financiero que permite rescatar las Leliqs de los bancos sin ninguna confiscación, reperfilamiento, o licuación con híperinflación.

El problema de las Leliqs es sumamente serio. Actualmente su valor nominal equivale a tres veces la base monetaria y dos tercios de los depósitos del sector privado en los bancos. Excepto las reservas netas, que respaldan la base, el BCRA no tiene activos reales. Sólo cuenta con la “maquinita”. O sea, las Leliq sólo pueden pagarse con emisión futura. Imaginar que se las puede eliminar aumentando la demanda de dinero (o de crédito del sector privado) en un contexto cuasi-hiperinflacionario suena un tanto ilusorio.

Otro punto importante a resaltar, es que la deuda del BCRA con los bancos es una deuda del Gobierno Nacional. Fue el Poder Ejecutivo quien llevó a la entidad a seguir esta política ruinosa. El Estado Nacional no se puede desentender de esta deuda. No pagarla o repudiarla tendría graves consecuencias para el sistema financiero. Como la Argentina no tiene un mercado de capitales desarrollado, los bancos son la principal fuente del magro financiamiento que recibe el sector privado. Cualquier esquema de licuación no sólo comprometería la cadena de pagos empujando a la economía a la recesión, sino que aumentaría la desconfianza de los depositantes.

Nuestra propuesta no sólo busca evitar un Plan Bonex, sino además retomar el sendero de respeto a la propiedad privada donde los contratos se cumplen; especialmente por parte del Estado. No es claro cómo quienes desean mantener el peso piensan resolver el problema de las Leliqs sin romper contratos.

¿Qué es y cómo funciona el FEM?

En nuestra propuesta, el Tesoro canjearía las Letras Intransferibles (LI), Adelantos Transitorios (AT) y otros títulos públicos en poder del BCRA por una cartera de bonos emitidos bajo ley NY (indenture de 2038), con el mismo valor presente y mismo valor nominal. Para facilitar el ejemplo y cálculos, asumimos que los nuevos bonos son cero-cupón, pero ese no tiene por qué ser el caso.

El FEM es un vehículo especial (fideicomiso) creado para emitir papel comercial garantizado (asset-backed commercial paper conduit). Estos papeles comerciales están denominados en dólares a un plazo menor a un año. Además, el mercado de papel comercial implica el acceso a un nuevo pool de inversores. Es non-recourse, por lo cual cualquier deuda que emita no sería exigible al Estado argentino. Los bonos canjeados serían parte de los activos del FEM que sirven de garantía para el papel comercial que emitiría en repago de las Leliq.

Como hemos repetido hasta el cansancio, los bonos canjeados NO se venderían en el mercado. No habría ningún cambio respecto a la situación actual excepto que cierta deuda intra-estado (con el BCRA y el FGS) sería “relocalizada” en otro vehículo (el FEM) incorporado en una jurisdicción extranjera del cual el Estado Nacional sería único beneficiario y principal deudor.

El FEM se hace de recursos a través del flujo de fondos que generan sus activos a lo largo del tiempo. Obviamente ese flujo de fondos proviene en parte de las arcas del Estado. Lo que consigue el FEM es que el mercado los descuente a una tasa inferior a la del soberano. Mantener los bonos en la cartera del FEM como garantía además permite capturar el aumento en su valorización de mercado como consecuencia de las políticas anunciadas por el propio Estado (dolarización y reformas). Vender los activos para dolarizar la economía no sólo es innecesario, también implicaría perder la revalorización de esos activos post-dolarización.2

Si bien el FEM es jurídicamente independiente del Tesoro, la tenencia de bonos soberanos argentinos lo hace altamente dependiente del riesgo argentino. Hay distintas maneras de modificar el perfil de riesgo del FEM para diluir ese riesgo. Nuestra propuesta incluye los siguientes mecanismos:

Exceso de colateral. En las titulizaciones generalmente se busca conformar una cartera de activos no correlacionada. En este caso es imposible. Consecuentemente es necesario que el valor de mercado de los activos del FEM sea muy superior al valor nominal de sus pasivos.

Jurisdicción extranjera. Como mención arriba, el FEM estaría ubicado en jurisdicción internacional.

El FEM no tiene discrecionalidad. Por estatuto, el FEM debe usar todo dólar que entra a cancelar deuda de manera automática. El FEM no tendría presidente ni gerente general sino un administrador que hace cumplir el estatuto.

Diversificación de activos. El gobierno argentino (“accionista” del BCRA) aportaría otros activos que no son bonos soberanos

Cartera de bonos y acciones del Fondo de Garantía de Sustentabilidad (FGS) [los bonos del FGS también se canjearían a ley NY]

Participación accionaria en YPF (reteniendo derechos de voto)

Ingresos por la licitación del espectro 5G

20% de la recaudación por retenciones a las exportaciones

Adquisición de un aval (credit enhancement). El FEM contrataría un aval por el 30% del valor nominal de la deuda emitida por el FEM.

Seguro de emisión. El FEM tendría un contrato de suscripción (backstop underwriting facility) con bancos internacionales de primera línea para asegurar que las emisiones del FEM se coloquen a tasas de mercado (es decir, sin quita).

¿Qué caja tendrá el FEM? El flujo de fondos de los bonos globales que el FEM mantendría en su cartera tiene como origen al Estado argentino. Los dividendos que se reciban por la tenencia de acciones tienen origen en el sector privado. Esta es una manera de diversificar el origen de los flujos de fondos del FEM.

Gracias a la dolarización, es altamente probable que la cartera de acciones del FGS, que hoy vale menos de US$4,000 millones (y que, a fines de 2017, llegó a valer US$13.000 millones), se valorice rápidamente. Una vez que supere máximos históricos (en dólares ajustados por inflación), el FEM podrá vender estas acciones en el mercado. El ingreso de dichas ventas se destina a cancelar sus pasivos (papeles comerciales).

Hay quienes cuestionan si es ético pagar esta deuda. Más allá de la opinión subjetiva que tenga cada uno, la realidad objetiva es que no pagarla implicaría destruir a los bancos y la cadena de pagos del sector privado, lo cual tendría consecuencias catastróficas sobre la actividad económica. No pagar esta deuda implicaría continuar la tradición de irresponsabilidad financiera que nos ha llevado a la situación actual y que debemos cambiar. Reconocer esta deuda implica honrar los compromisos de deuda de Argentina en lugar de caer en otro default. También se podría argumentar que es éticamente cuestionable hacerle pagar al sector privado los pecados del sector público.

En resumen, por todas las razones apuntadas, el FEM sería un emisor más creíble que el Estado argentino. Es clave para lograrlo que sea establecido en una jurisdicción internacional segura (que puede no ser Estados Unidos).

En cierto sentido, el FEM lograría hacer lo mismo que hizo el Plan Brady con los bancos norteamericanos, “liberarlos” de un activo poco atractivo para que puedan prestarle dinero al sector privado. En ambos casos, el mecanismo es la titulización (securitization) con un refuerzo crediticio (credit enhancement). La idea central es la misma: transformar un activo de baja calidad que no tiene liquidez en un activo líquido y atractivo para el mercado de capitales.

Una vez cancelada su deuda, el FEM se liquidaría automáticamente, y los títulos públicos que quedaran en garantía serían automáticamente cancelados. De esta manera se efectivizaría la reducción más importante en la deuda externa del país sin un default. Adicionalmente, la deuda bruta tendería a igualarse a la deuda neta.

Recordemos que en la Argentina el poder político ha utilizado la deuda intra-estado para financiar proyectos económicamente inviables (como el carry trade negativo del BCRA o el desmanejo de la cartera del FGS). Por lo tanto, el FEM es también una manera de proteger y dar buen uso a activos financieros que hoy son utilizados de manera anti-económica y con fines políticos.

Ejemplo numérico

El siguiente es un ejemplo numérico con datos oficiales al 15 de abril de 2023. El siguiente es el balance del BCRA con valores en pesos, en dólares al tipo de cambio oficial (TCO), y en dólares al tipo de cambio contado con liquidación (CCL).

Estos son los supuestos:

Año inicial: 2024

Tasa libre de riesgo: 4.50% (máximo valor del bono a 5 años del Tesoro Americano en el último año)

Prima de riesgo argentino: 1050 bp (riesgo país promedio para el período 2008 – 2023)

Tasa de descuento de bonos globales sin dolarización: 25%

Tasa de descuento de bonos globales bajo dolarización: 15%

Valor nominal del FGS: US$2.165 millones

Valor licencia 5G: US$1.500 millones

Valor acciones YPF: US$4.000 millones

Retenciones: 20% del promedio anual del 2013 al 2022 (aproximadamente US$1.500 a 2.000 millones).3

Estos supuestos son obviamente discutibles. No obstante, son bastante conservadores. Asumo que Argentina vuelve a un nivel de riesgo país elevado, pero significativamente inferior al actual. El ejemplo también es conservadores al elegir el nivel de la tasa libre de riesgo, el máximo rendimiento del último año del bono a 5 años del Tesoro americano durante los últimos doce meses. Mismo principio seguimos para estimar el valor de los otros activos que el gobierno argentino aporta al FEM. En cuanto a los flujos de fondos, asumo que el FGS rinde la tasa libre de riesgo y, siendo conservadores, que YPF no paga dividendos.

A los fines del ejemplo numérico, asumo que el monto de LI + AT que vencen en el 2023 se trasladan equitativamente a los próximos cuatro años (del 2024 al 2027).4

Hay infinitas maneras de replicar el valor presente y nominal de las LI + AT con una nueva serie de bonos. En este ejemplo hay dos características importantes. En primer lugar, le damos un año de gracia al Tesoro, el primer bono cero-cupón vence en el 2025. En segundo lugar, el nuevo flujo de fondos posee una mayor duration, siendo su valor presente más sensible a futuras bajas en la tasa de descuento.

La siguiente tabla muestra el flujo de fondos del portfolio LI + AT al lado del flujo de fondos de los bonos canjeados. El valor nominal de ambos flujos de fondos es idéntico. El valor presente, descontado al 15% (tasa de descuento bajo dolarización) es también idéntico. Sin embargo, los flujos de fondos son distintos, en “promedio”, los bonos del canje pagan más tarde. Como se puede ver, cuando la tasa de descuento cae del 25% al 15%, las LI + AT se revalorizan US$ 8.424 millones, mientras que los bonos del canje lo hacen por $10.191 millones. Dado que el nuevo flujo de fondos es más sensible a cambios en la tasa de descuento, el nuevo portfolio de bonos permite mayor captura en su valor si Argentina logra nuevas bajas en el riesgo país. De nuevo, este canje es un ejemplo; es posible diseñar flujos de fondos alternativos que mantengan el mismo valor presente y nominal.

¿Cómo queda, entonces, el flujo de fondos del FEM? Los ingresos provienen de los bonos canjeados, del rendimiento del FGS, y del 20% de las retenciones y los ingresos por la licitación de la licencia 5G.

El ejemplo asume unos costos operativos de US$150 millones. Los ingresos netos se utilizan para cancelar el commercial paper emitido por el FEM. El rendimiento inicial del papel comercial se ubica en 10%, cayendo un punto porcentual por año, lo cual es conservador si el nuevo gobierno es serio en llevar adelante un conjunto de reformas estructurales. Bajo estos supuestos, el FEM sería capaz de rescatar la totalidad de su deuda en un plazo de cinco años.5

La propuesta es compleja y quizás difícil de explicar en radio, TV, o Twitter. Sin embargo, quiero enfatizar un principio fundamental de nuestra propuesta: los bonos del BCRA y el FGS no se venderían, sino que se monetizarían con una estructura. Esto permitiría al Estado capturar su valorización post-dolarización a la par que resolvería el problema de las Leliqs sin quitas y sin destruir la cadena de pagos.

En nuestra propuesta también aceptamos un régimen de competencia de monedas con las principales monedas del mundo.

La Argentina no es un emisor creíble en el mercado internacional de capitales. Incluso si la prima de riesgo país cayera al promedio enero 2008-enero 2023, la Argentina no podría acceder a los mercados, ya que implicaría una TIR cercana a 15%. Va a ser imposible emitir deuda hasta que la tasa no caiga por debajo de 10%.

Proponemos que las retenciones se eliminen de manera lineal a lo largo de 4 años.

Aún no están disponibles los datos oficiales de deuda con fecha del 2024.

El FEM permite que el Tesoro haga nuevos aportes (pero no retiro) de activos o fondos. Estas nuevas contribuciones permiten una mayor velocidad en la cancelación de los pasivos del FEM (los papeles comerciales). Al liquidare el FEM, las acciones de YPF serían transferidas al Estado Nacional.

Nicolás, analizaron cómo quedaría la sostenibilidad de la deuda para el Tesoro, ya que este esquema le agrega unos U$S 4.0bn de intereses anuales con ley NY, versus hoy que hace un pagadiós al BCRA. Podría el Tesoro cumplir con los intereses de la deuda reestructurada más esta adicional? Respecto del capital de todos los bonos, asumimos que se consigue acceso al mercado para re-financiar, pero los intereses habría que pagarlos para que no crezca Deuda/PBI.